2020年中级会计职称《中级经济法》主观题题型示范

报名入口来源:中国教育在线 2020-08-21

2020年中级会计职称《中级经济法》主观题题型示范

2020年中级会计考试时间为9月5日至7日。中级资格:考试科目包括《中级会计实务》、《财务管理》和《经济法》。参加中级资格考试的人员,应在连续2个考试年度内通过全部科目的考试,方可取得中级资格证书。

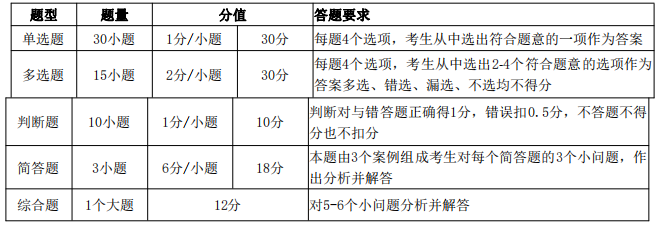

《中级经济法》科目试题题型为单项选择题、多项选择题、判断题、简答题、综合题。

题型示范——主观题

1.简答题

(1)案例分析型

2016年9月1日,周某向梁某借款50万元,双方签订了借款合同,借款期限为1年,年利率为24%,甲公司财务部门经理吴某以财务部门名义为周某的该借款提供担保,与梁某签订了一份加盖甲公司财务部门章的保证合同,借款期限届满后,周某无力清偿借款本息。

2016年10月10日,梁某请求甲公司承担保证责任,甲公司以保证合同无效为由拒绝。

2016年12月1日,梁某调查发现,周某于2016年1月1日将一辆价值10万元的轿车赠送给亲戚郑某。2017年1月20日,梁某提起诉讼请求撤销赠与行为。

郑某抗辩:

(1)自己不知道周某无力清偿欠款,属于善意第三人,梁某无权请求撤销;

(2)自2016年1月1日赠与行为发生至梁某起诉,已经超过可以行使撤销权的1年法定期间,梁某无权请求撤销。

要求:

根据上述资料和合同法律制度的规定,回答下列问题。

(1)甲公司拒绝承担保证责任是否合法?简要说明理由。

(2)郑某抗辩理由(1)是否成立?简要说明理由。

(3)郑某抗辩理由(2)是否成立?简要说明理由。

【答案】

(1)甲公司拒绝承担保证责任合法。

理由:根据规定,企业法人的职能部门提供保证的,保证合同无效。

本题中,甲公司财务部门经理吴某以财务部门名义与梁某签订的保证合同无效,所以甲公司拒绝承担保证责任合法。

(2)郑某抗辩理由(1)不成立。

理由:根据规定,因债务人无偿转让财产,对债权人造成损害的,(不论第三人是善意还是恶意)债权人均可依法请求人民法院撤销债务人的行为。

(3)郑某抗辩理由(2)不成立。

理由:根据规定,撤销权自债权人“知道或者应当知道撤销事由之日起”(而非行为发生之日起)1年内行使。

在本题中,2016年12月1日梁某调查发现该行为,截止到2017年1月20日尚未超过1年,撤销权未消灭。

(2)税法计算型【本题税法计算以2019教材为准】

甲公司为增值税一般纳税人,主要从事化妆品销售业务,2018年发生如下事项:

(1)1月,将本公司于2018年10月购入的一处房产销售给乙公司,取得含税销售额1 332万元。

(2)5月,以附赠促销的方式销售A化妆品400件,同时赠送B化妆品200件。已知,A化妆品每件不含税售价为0.2万元,B化妆品每件不含税售价为0.1万元。

(3)7月,购进化妆品取得的增值税专用发票上注明的价款为30万元。另外向运输企业支付该批货物的不含税运费为3万元,取得了运输企业开具的增值税专用发票。已知,甲公司取得的增值税专用发票均已通过认证。

要求:根据上述资料和增值税法律制度的规定,回答下列问题(答案中的金额单位用万元表示)。

(1)计算事项(1)中甲公司的销项税额。

(2)计算事项(2)中甲公司的销项税额。

(3)计算事项(3)中甲公司准予抵扣的进项税额。

【答案】

(1)事项(1)中销售不动产适用10%的增值税税率,当期销项税额=销售额×税率。故甲公司的销项税额=1 332÷(1+10%)×10%=121.1(万元)。

(2)事项(2)中将自产、委托加工或者购进的货物无偿赠送其他单位或者个人,应该视同销售货物缴纳增值税。故甲公司的销项税额=400×0.2×16%+200×0.1×16%=16(万元)

(3)事项(3)中购进的化妆品和购进的运输服务都取得了增值税专用发票,准予抵扣进项税额,交通运输服务适用10%的增值税税率。甲公司准予抵扣的进项税额=30×16%+3×10%=5.1(万元)。

2. 综合题

(1)案例分析型

2016年6月,甲公司、乙公司、丙公司和陈某共同投资设立丁有限责任公司(下称丁公司),丁公司章程规定:

(1)公司注册资本500万元。

(2)甲公司以房屋作价120万元出资;乙公司以机器设备作价100万元出资;陈某以货币100万元出资;丙公司出资180万元,首期以原材料作价100万元出资,余额以知识产权出资,2015年12月前缴足。

(3)公司设股东会,1名执行董事和1名监事。

(4)股东按照1∶1∶1∶1行使表决权。公司章程对出资及表决权事项未作其他特殊规定。

公司设立后,甲公司、乙公司和陈某按照公司章程的规定实际缴纳了出资,并办理了相关手续,丙公司按公司章程规定缴纳首期出资后,于2015年11月以特许经营权作价80万元缴足出资。

2018年6月,因股东之间经营理念存在诸多冲突且无法达成一致,陈某提议解散丁公司。丁公司召开股东会就该事项进行表决,甲公司、乙公司和陈某赞成,丙公司反对。于是股东会作出了解散丁公司的决议。丁公司进入清算程序。清算期间,清算组发现如下情况:

(1)由于市场行情变化,甲公司出资的房屋贬值10万元。

(2)乙公司出资时机器设备的实际价额为70万元,明显低于公司章程所定价额100万元。

清算组要求甲公司补足房屋贬值10万元,甲公司拒绝;要求乙公司和其他股东对乙公司实际出资价额的不足承担相应的民事责任。

要求:

根据上述资料和公司法律制度的规定,回答下列问题。

(1)指出丁公司股东出资方式中的不合法之处。

(2)丁公司设1名执行董事和1名监事是否合法?说明理由。

(3)丁公司股东会作出解散公司的决议是否合法?说明理由。

(4)甲公司拒绝补足房屋贬值10万元是否合法?说明理由。

(5)对乙公司的实际出资价额的不足,乙公司和其他股东应分别承担什么民事责任?

【答案】

(1)丙公司以特许经营权作价出资不合法。

理由:根据规定,股东不得以劳务、信用、自然人姓名、商誉、特许经营权或者设定担保的财产等作价出资。

(2)丁公司设1名执行董事和1名监事合法。

理由:根据规定,股东人数较少或者规模较小的有限责任公司,可以设1名执行董事、1~2名监事,不设立董事会、监事会。

(3)丁公司股东会作出解散公司的决议合法。

理由:根据规定,公司解散属于股东会的特别决议,必须经代表(全体)2/3以上表决权的股东通过。

本题中,股东按照1∶1∶1∶1行使表决权,甲公司、乙公司和陈某赞成解散公司,超过全部表决权的2/3,故作出解散公司的决议合法。

(4)甲公司拒绝补足房屋贬值10万元合法。

理由:根据规定,出资人以符合法定条件的非货币财产出资后,因市场变化或者其他客观因素导致出资财产贬值,公司、其他股东或者公司债权人请求该出资人承担补足出资责任的,人民法院不予支持。

(5)①乙公司应依法全面履行出资义务,向丁公司足额缴纳出资不足部分的本息。

②丁公司其他发起人股东应与乙公司承担连带责任,公司的发起人承担责任后,可以向被告股东追偿。

(2)税法计算型【本题税法计算以2019教材为准】

甲企业为增值税一般纳税人,主要从事电冰箱的生产和销售,2018年6月发生如下事项:

(1)购进生产钢材一批,取得的增值税专用发票上注明价款280万元,委托某运输企业将该批钢材运回,取得承运部门开具的增值税专用发票上注明运费10万元。

(2)进口钢材一批,支付给国外的购货款120万元(人民币,下同)、到达我国海关以前的运输装卸费11万元、保险费13万元。海关代征进口环节的增值税后,开具了进口增值税专用缴款书。

(3)将一批压缩机销售给某小规模纳税人,开具普通发票,取得含税收入28.08万元。

(4)将一批A型电冰箱赊销给乙公司,双方在书面合同中约定6月15日付款。6月20日甲企业开具了增值税专用发票,注明价款为1 040万元;乙公司于6月30日支付货款,当日还依约支付了5.85万元的违约金。

(5)将自产的10台A型电冰箱(总成本为3.5万元)赠送给当地的敬老院。

(6)将甲企业新试制的2台B型电冰箱用于本企业的职工食堂,每台成本1万元,市场上无B型电冰箱的销售价格。

已知:甲企业进口钢材的关税税率为7%;A型电冰箱当月平均不含税售价为每台0.75万元;A型电冰箱和B型电冰箱的成本利润率均为10%;甲企业取得的增值税专用发票和进口增值税专用缴款书在当期均已通过认证。

要求:根据上述资料和增值税法律制度的规定,回答下列问题(答案中的金额单位用万元表示)。

(1)计算事项(1)中甲企业准予抵扣的进项税额。

(2)计算事项(2)中甲企业应向海关缴纳的增值税税额。

(3)计算事项(3)中甲企业的销项税额。

(4)计算事项(4)中甲企业的销项税额。甲企业纳税义务发生的时间为何时?说明理由。

(5)计算事项(5)中甲企业是否需要缴纳增值税?如果需要,说明理由并计算销项税额;如果不需要,说明理由。

(6)计算事项(6)中甲企业是否需要缴纳增值税?如果需要,说明理由并计算销项税额;如果不需要,说明理由。

【答案及解析】

(1)事项(1)中甲企业可以抵扣的进项税额=280×16%+10×10%=45.8(万元)。购进钢材以及接受运输服务,均取得增值税专用发票,对应的进项税额可以抵扣,交通运输服务的增值税税率是10%。

(2)事项(2)中甲企业应向海关缴纳的增值税税额=(120+11+13)×(1+7%)×16%=24.65(万元)。

进口钢材组成计税价格=关税完税价格+关税=关税完税价格×(1+关税税率)。关税完税价格包括购货款以及货物到达我国海关以前的运输装卸费、保险费。

(3)事项(3)中甲企业的销项税额=28.08÷(1+16%)×16%=3.87(万元)。销售货物,取得含税收入,需要先进行价税分离后再计算销项税额。

(4)①事项(4)中甲企业的销项税额=[1 040+5.85÷(1+16%)]×16%=171.44(万元)。

②甲企业纳税义务发生时间为6月15日。

理由:采取赊销方式销售货物,增值税纳税义务发生时间为合同约定的收款日期的当天(6月15日),无书面合同或者书面合同没有约定收款日期的,为货物发出的当天。甲企业收到的违约金收入,属于价外费用,需要价税分离后并入计税销售额中。

(5)甲企业需要缴纳增值税。

理由:将自产货物无偿赠送给敬老院,属于视同销售货物,按照纳税人最近时期同类货物的平均销售价格计算销项税额。事项(5)中甲企业的销项税额=10×0.75×16%=1.2(万元)。

(6)甲企业需要缴纳增值税。

理由:将自产货物用于职工食堂,属于用于集体福利,应视同销售计算销项税额。视同销售行为发生时,应计算销项税额,其销售额的确定按照下列顺序:①按照纳税人最近时期同类货物的平均销售价格确定。②按照其他纳税人最近时期同类货物的平均销售价格确定。③按照组成计税价格确定,组成计税价格=成本×(1+成本利润率)。只有在没有“同类货物”平均销售价格的情况下,才需要计算组成计税价格。

本案例中不存在①、②所述情况,因此根据③计算增值税:事项(6)中甲企业的销项税额=2×1×(1+10%)×16%=0.35(万元)。

想了解更多信息请访问中国教育在线中级会计职称考试频道。

- 07-16中级会计实务考试答题技巧 请收好!

- 07-17中级会计财务管理答题技巧 请收好!

- 07-20中级会计经济法考试答题技巧 请收好!

- 07-232020年中级会计师《财务管理》必背公式汇总

- 12-082021年中级会计职称《经济法》各章核心考点

- 12-082021中级会计职称《会计实务》各章节高频考点

- 12-082021年中级会计职称考试临考刷题技巧

- 12-08中级会计职称难度第三的科目——中级经济法

- 12-08中级会计职称难度第二的科目——中级财务管理

- 12-08中级会计职称最难的科目——中级会计实务

- 12-08初级经济法基础VS中级经济法内容相似

- 12-082021年中级会计职称考试应该怎么备考?

-

距离2022年考试还有天

2022年考试时间:预计9月初

- 报名时间预计2022年3月(各省不同)

- 准考证打印考前15天起(各省不同)

- 考试时间预计9月初

- 成绩查询预计10月中旬

- 证书领取12月至次年6月

- 证书注册合格证书领取后

最近直播

-

免费中级会计资格【取证班】直击考点,快速提分

储老师07月26日09:18

500人听课

直播回看

投诉与建议电子邮箱:huangyong5098@dingtalk.com

投诉与建议电子邮箱:huangyong5098@dingtalk.com 商务合作:19923834968

商务合作:19923834968